Modelo 390

El modelo 390 es una declaración tributaria informativa (es decir, que no produce una liquidación de la que se deriva una obligación de pago o devolución) que contiene nuestro resumen anual del IVA.

Por lo tanto recoge y amplía la información que hemos ido suministrando a Hacienda en nuestras declaraciones periódicas de IVA (trimestrales o mensuales).

Plazo de presentación: Dentro de los primeros treinta días de enero del año siguiente al ejercicio al que se refiere.

Si el último día fuese festivo se podrá presentar el siguiente día hábil.

Forma de presentación: Se presentará telemáticamente a través de la página web de la AEAT.

Debemos descargarnos el programa de “informativas” y seleccionar el modelo.

Para la presentación podemos utilizar:

- Certificado Electrónico, puede ser utilizado por todos los contribuyentes pero es obligatorio para las grandes empresas, los que tributan en régimen especial de grupos de entidades, las administraciones públicas y las sociedades mercantiles.

- Sistema cl@ve pin, accediendo con nuestro teléfono móvil.

- Presentación mediante envío de SMS, para los que no están obligados a utilizar firma electrónica. En este caso, entramos en la opción de predeclaración y generamos la declaración mediante el servicio de impresión con lo que obtenemos un código de identificación que nos permite presentarla mediante SMS.

Obligados a presentarlo: Lo están los contribuyentes que tengan obligación de presentar autoliquidaciones periódicas de IVA.

No están obligados a presentar el modelo 390 los sujetos pasivos que deban presentar declaraciones no periódicas.

Tampoco están obligados los sujetos pasivos de IVA en los siguientes casos:

- Cuando tributen en régimen simplificado (módulos).

- Cuando realicen, exclusivamente, arrendamiento de pisos urbanos.

Para ello deberán cumplimentar la información adicional en los modelos 303 para identificar estas actividades.

De todos modos esta exoneración del resumen anual no se da si se ha dado de baja en el censo antes de la última declaración periódica.

Contenido de la declaración

Para el estudio del contenido del 390 vamos a utilizar la imagen del impreso ya terminado aunque lo que de verdad vamos a rellenar es el programa de informativas. Los códigos y contenidos son los mismos.

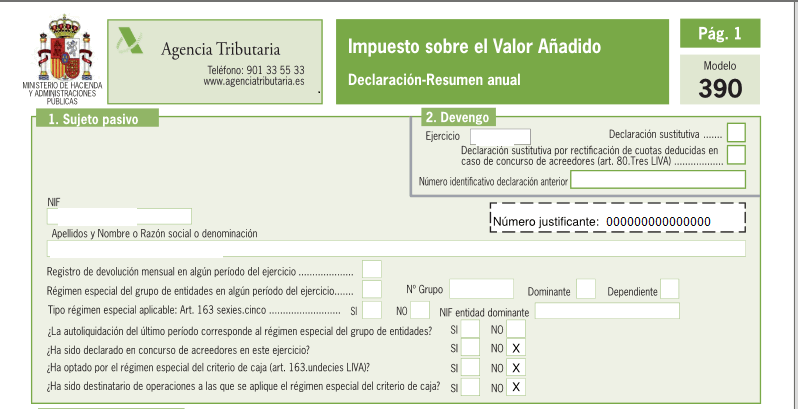

PRIMERO, Sujeto pasivo y devengo:

Se debe consignar obligatoriamente el nombre y apellidos o razón social y el NIF del presentador.

Registro de devolución mensual pondremos x si hemos presentado las declaraciones periódicas mensualmente aunque sólo sea durante algún periodo del año.

Régimen especial de grupo de entidades en algún periodo del ejercicio si lo marcamos debemos aportar los datos relativos al número de grupo y si el declarante es dominante o dependiente.

Si el declarante no es dominante hay que poner el NIF de la entidad dominante.

¿Ha sido declarado en concurso de acreedores en este ejercicio? Si lo hemos sido por auto judicial.

Régimen especial de criterio de caja en primer lugar debemos consignarlo si nos es aplicable y en la siguiente casilla si hemos sido destinatarios de estas operaciones.

Ejercicio pondremos los cuatro guarismos del año

Declaración sustitutiva es la que anula y sustituye completamente la declaración anterior en la que hubiéramos consignado datos inexactos o erróneos. En este caso deberemos rellenar el código identificativo (13 dígitos) de la declaración a la que sustituye.

Esto también es aplicable en caso de declaración sustitutiva por rectificación de cuotas en caso de concurso.

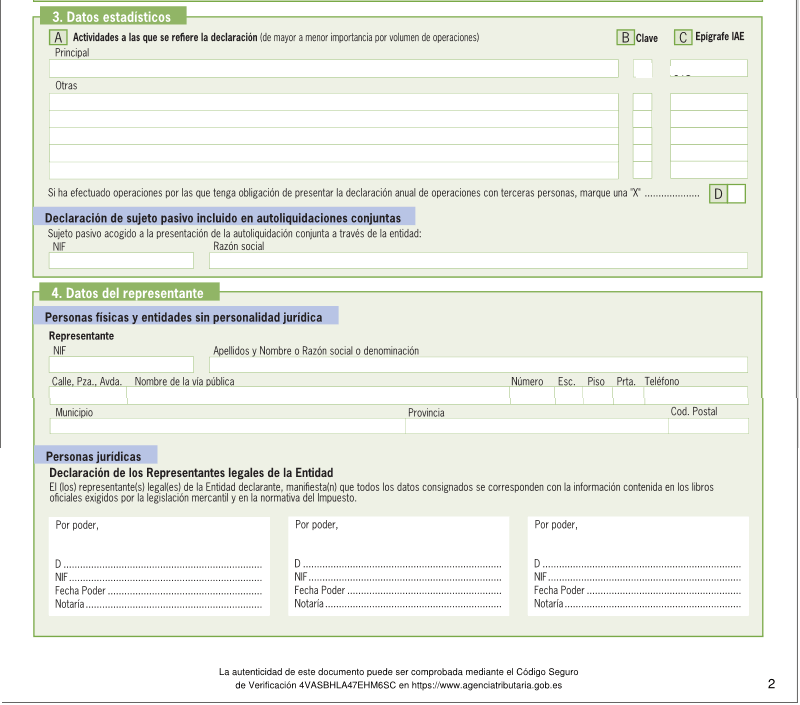

SEGUNDO, datos estadísticos y del representante:

A Actividades debemos enumerar las actividades que declaramos, poniendo como principal la que genere más volumen de operaciones en el año.

B Clave el código de la actividad es:

- Actividades empresariales sujetas a IAE.

- Actividades profesionales y artísticas sujetas a IAE.

- Arrendamiento de locales de negocio y garajes.

- Actividades ganaderas, agrícolas o pesqueras.

- Declaraciones previas al alta en IAE todavía no presentada.

- Otras actividades no sujetas a IAE.

C EPIGARAFE del IAE.

D OPERACIONES CON TERCEROS lo marcaremos si estamos obligados a presentar el 347.

Declaración del sujeto pasivo incluido en autoliquidaciones conjuntas si lo marcamos debemos añadir los datos de la entidad obligada a la presentación.

Representante si lo hay pondremos sus datos.

Personas jurídicas el representante de las mismas no sólo tiene que indicar sus datos personales sino también los del poder con el que actúa.

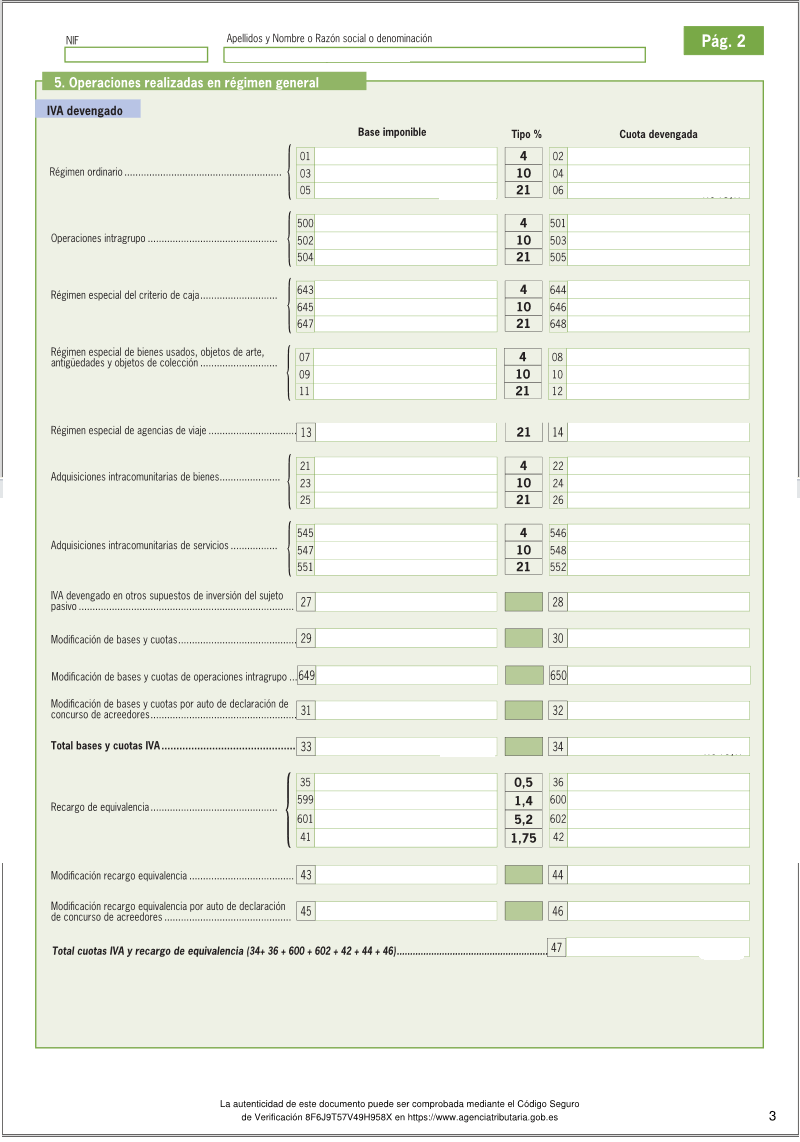

TERCERO, IVA repercutido:

Aquí encontramos varios grupos con tres columnas; en la primera debemos rellenar la cantidad total de la base imponible por ese concepto y a ese tipo impositivo, es decir, todas las operaciones a ese tipo.

En la columna central encontramos los distintos tipos impositivos.

En la de la derecha las cuotas repercutidas correspondientes a ese tipo.

Por último en las bases de cada grupo encontramos los totales sumados.

Régimen ordinario a los distintos tipos, como hemos explicado.

Aquí no se incluyen las bases y cuotas de las operaciones en algún régimen especial (incluido el simplificado) que irán donde les corresponda.

Tampoco las modificaciones de otros ejercicios que tributen a tipos diferentes de los que figuran ni las motivadas por situaciones concursales y créditos incobrables que también se consignarán donde les corresponda.

Operaciones intragrupo bases y cuotas dentro de un mismo grupo de empresas.

Régimen especial de criterio de caja en las mismas condiciones.

Régimen especial de bienes usados, objetos de arte, antigüedades y objetos de colección lo mismo que en los anteriores.

Se acumularán aquí bases y cuotas calculadas tanto por método de margen de beneficio global como por el método de operación por operación.

Régimen especial de agencias de viaje con los mismos criterios. Aquí el único tipo de gravamen es el 21%.

Adquisiciones intracomunitarias de bienes y servicios las sujetas y no exentas.

IVA devengado en otros supuestos de inversión del sujeto pasivo cuanto tengan su origen en supuestos diferentes de las ya consignadas en las casillas 545 y 554.

Modificación de bases y cuotas (en operaciones corrientes e intragrupo) con signo positivo o negativo las modificaciones a tipos de gravamen diferentes de los vigentes por haber quedado dichas operaciones total o parcialmente sin efecto o por modificaciones posteriores en su precio.

También se consignan aquí las modificaciones de bases y cuotas por motivos diferentes a los previstos en las casillas 649, 650, 31 y 32.

Si hacemos ventas en régimen de viajeros consignaremos también aquí las minoraciones que corresponden al mismo.

En ningún caso se desglosarán todos los conceptos anteriores por tipos de gravamen.

Modificación de bases y cuotas por auto de declaración de concurso de acreedores se incluirán también aquí las de los créditos total o parcialmente incobrables.

Si la modificación minora las bases y cuotas se escribirá con signo negativo.

Total bases y cuotas IVA la suma de todo lo anterior. Lo realiza la propia aplicación.

Recargo de equivalencia aquí las bases y las cuotas son a los tipos de dicho recargo: 0,5%, 1,4%, 5,2% y 1,75%

Modificación del recargo de equivalencia (normal y por concurso en las mismas condiciones que en los casos equivalentes anteriores.

Total cuotas IVA y recargo de equivalencia el resultado de todo lo anterior, el cálculo lo realiza el programa.

CUARTO, IVA soportado:

A diferencia de lo que ocurría en las declaraciones periódicas (Modelo 301) aquí si debemos consignar detalladamente las bases y las cuotas del IVA que nos deducimos como soportado.

En TeamSystem | Software DELSOL llevamos ya más de 30 años creando todas las herramientas que necesitas para escalar tu negocio sin complicaciones.