Modelo 347

El Modelo 347 es una declaración informativa, es decir, es una declaración tributaria que no contiene una liquidación de tributos ni da lugar a pago o devolución de impuestos sino que está prevista para suministrar información a Hacienda.

En este caso hablamos de informar sobre operaciones con aquellas terceras personas (físicas o jurídicas) con las que, a lo largo del año natural anterior a su presentación, tengamos operaciones que en total del año superen la cantidad de 3.005,06€.

La para el cálculo de la cantidad que declaramos debemos sumar todos los conceptos, incluidos los impuestos como el IVA, como explicamos más abajo.

El sentido que tiene esta obligación de informar es que a través del 347 la Administración Tributaria tiene control sobre nuestros resultados económicos declarados y sobre los de esas terceras personas además de poder “cruzar” nuestra información con la de esos terceros, es decir, da a la AEAT un control muy eficaz para supervisar y, en su caso, revisar el cumplimiento de nuestras obligaciones tributarias.

Obligados a presentar la declaración

Están obligados todos los contribuyentes sean personas físicas, jurídicas, administraciones públicas y entidades sin personalidad jurídica incluidas las comunidades de propietarios.

Están excluídos de esta obligación:

- Los que no tengan su sede en España ni un establecimiento permanente ni un domicilio fiscal aunque realicen en España actividades empresariales o profesionales.

- Los contribuyentes sujetos al Impuesto Sobre la Renta de las Personas Físicas que tributen por estimación objetiva (módulos) en sus declaraciones de renta e IVA.

- Los contribuyentes que, durante el periodo a declarar, no hayan alcanzado con ningún tercero por compras, ventas o pagos por mediación la cantidad de 3.005,56€ o de 300,51 cuando realicen la labor de cobro por cuenta de terceros de derechos de propiedad industrial, de autor o intelectual o de servicios profesionales.

- Los contribuyentes que realicen, exclusivamente, operaciones no sometidas al deber de declaración.

Operaciones declarables

Como ya hemos dicho en el 347 el contribuyente debe relacionar todas aquellas personas o entidades, sea cual sea su naturaleza o carácter, con los que han tenido operaciones que, en su conjunto para cada tercero, hayan superado la cifra de 3.005,06€ durante el año natural.

Esta información se desglosará trimestralmente y separada por cada concepto.

Para el cómputo de la cantidad se incluirán no sólo las operaciones típicas y habituales de nuestra empresa sino también las ocasionales, las operaciones inmobiliarias y las subvenciones, ayudas o auxilios no reintegrables (otorgadas o recibidas).

Asimismo estarán incluidas tanto las operaciones sujetas y no exentas del IVA como las no sujetas o las exentas.

Las compañías de seguros declararán todas sus operaciones, tanto las primas que cobren como las indemnizaciones que paguen.

Los contribuyentes que se apliquen el criterio de caja deben declarar las operaciones según su devengo durante el año, es decir, el criterio de caja se aplica a la liquidación de tributos pero aquí no.

Dicho todo esto, están excluidas de la obligación de declarar:

- Las operaciones de entrega de bienes o servicios en las que el contribuyente no esté obligado a facturar ni las que no esté obligado a identificar al destinatario o, en los regímenes especiales de agricultura ganadería y pesca no tuvieron que firmar el recibo emitido por el adquirente.

- Las operaciones realizadas al margen de la actividad empresarial o profesional de contribuyente.

- Las operaciones realizadas a título gratuito y no sujetas a IVA.

- Los alquileres exentos de IVA hechos por personas físicas fuera de una actividad empresarial.

- Las compras de timbres o sellos postales salvo que sean objetos de colección.

- Las operaciones exentas de IVA realizadas por entidades o establecimiento de carácter social.

- Las exportaciones e importaciones y las operaciones realizadas fuera de España salvo que ambos contratantes tengan su sede en territorio Español.

- Lo mismo del punto anterior referido a Canarias, Ceuta y Melilla.

- Las operaciones de las que ya exista un deber de información periódica a la AEAT por otro conducto.

- Las comunidades de propietarios y los establecimientos de carácter social no deben declarar:

- Los suministros de combustibles y luz para su consumo.

- Los consumos comunitarios de agua.

- Las primas de seguros sobre elementos comunes.

Importe de las operaciones

Para el cálculo de las cantidades que declaramos en nuestro 347 tomaremos en cuenta las cantidades netas que, según el reglamento del IVA, constituyen la base imponible de este impuesto incluso en aquellas operaciones que estén exentas o no sujetas a IVA.

Si, además, estas sujetas a IVA a dichas cantidades habrá que sumar el importe de dicho impuesto.

No se tomarán, sin embargo, en consideración las cantidades que restan como las retenciones.

Las cantidades declaradas se desglosarán por trimestres naturales.

Sin embargo hay algunos casos en los que sólo se declararán los totales anuales como las operaciones realizadas (emitidas o recibidas) con el criterio de caja o los gastos de las comunidades de propietarios o las cantidades que se pagan en metálico.

Si, después de facturar, se han producido descuentos, bonificaciones o cualquier otro tipo de minoración de la cantidad de la operación se tomarán en cuenta para la cantidad declarada, directamente si han sido dentro del mismo trimestre pero si se aplican en otro trimestre se computarán por separado.

Forma y plazos de presentación

Plazo.- Hasta el último día del mes de febrero del año siguiente.

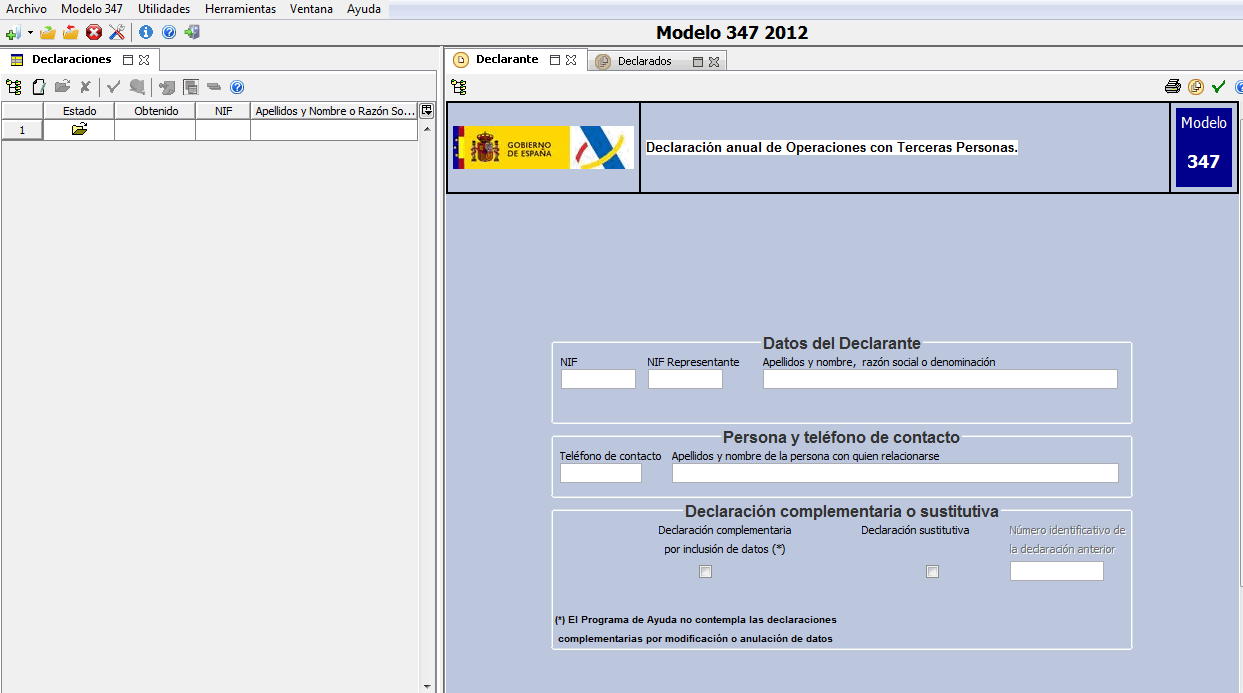

Forma.- Para confeccionar la declaración debemos descargarnos, desde el sitio web de la AEAT, el programa de ayuda de declaraciones informativas al que suministraremos la información y será este programa quién confeccionará la declaración, una vez en el programa abriremos el Modelo 347.

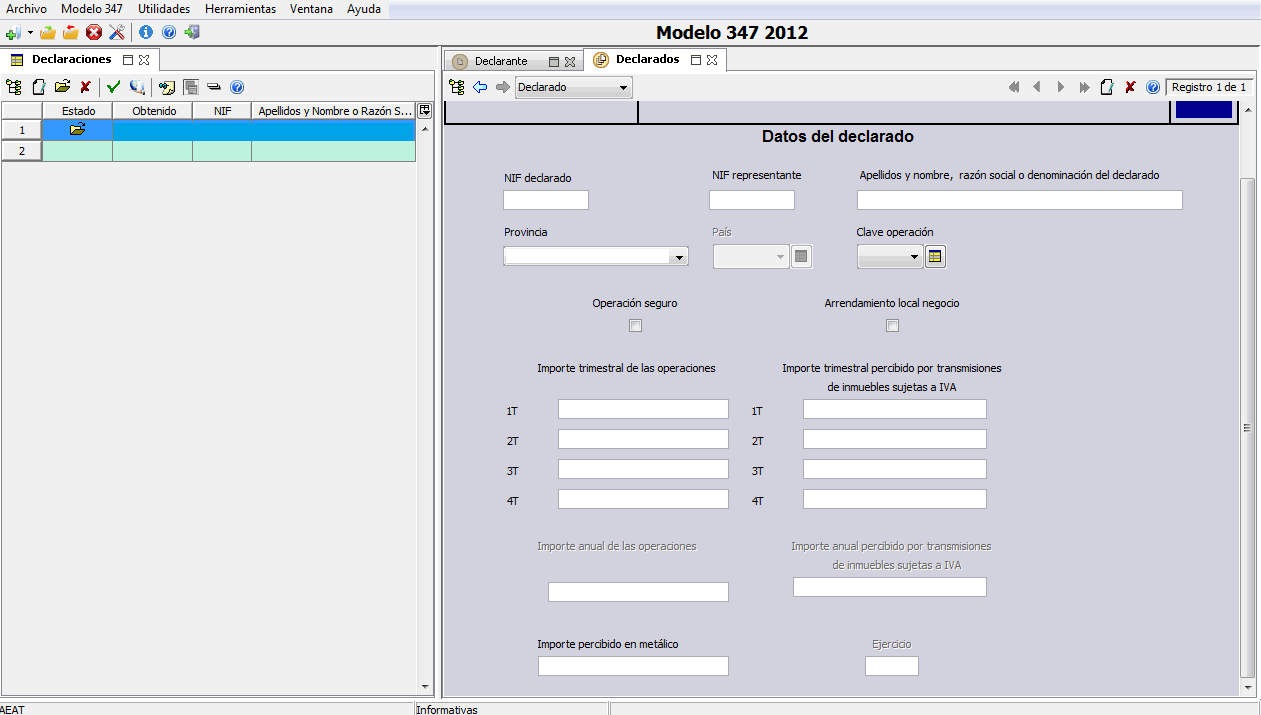

Nos pide nuestros datos, NIF, nombre, datos de contacto. Una vez cumplimentados arriba vemos dos pestañas que dicen “declarante” y “declarados”; pinchamos en esta segunda pestaña y vemos:

Y, como hemos explicado más arriba, lo que cumplimentamos son los datos del tercero declarado así como las operaciones trimestre por trimestre, a la derecha nos da espacio para las operaciones inmobiliarias y abajo las cantidades anuales como las percibidas en metálico.

Cumplimentado esto, si tenemos más terceros que declarar arriba a la derecha hay un icono que es una página en blanco para crear nuevos declarados.

Cuando terminemos el mismo programa genera y presenta la declaración.

Necesitamos:

- Por certificado electrónico o DNI electrónico las grandes empresas, las administraciones públicas, las personas jurídicas y las entidades sin personalidad jurídica.

- Por firma electrónica avanzada o por cl@ve pin las personas físicas.

- Las comunidades de propietarios pueden presentarlo con firma electrónica avanzada y, si no excede de 15 registros, mediante SMS.

- Para todos, si la declaración tiene más de 10.000.000 de registros se podrá presentar con certificado electrónico en soporte legible directamente por ordenador para lo que deberemos descargar otro programa diferente al arriba mentado.

En TeamSystem | Software DELSOL llevamos ya más de 30 años creando todas las herramientas que necesitas para escalar tu negocio sin complicaciones.