Nómina

El recibo de salarios o nómina es el documento que una empresa con trabajadores utiliza para realizar, cada mes, la liquidación y pago de los salarios de dichos trabajadores.

Para la empresa es, junto con el recibo de la transferencia bancaria, un justificante de pago ya que si el trabajador firma la nómina está reconociendo haberla cobrado y estar conforme con la liquidación que en ella se contiene.

La nómina se confecciona y firma, como hemos dicho, cada mes, pero también para las pagas extra y, al final del contrato, para la liquidación de haberes del trabajador que se va.

En la nómina encontramos toda la información relevante sobre la relación laboral del trabajador a que va destinada y la empresa, en concreto su antigüedad, categoría profesional, salarios y otras como el tipo de contrato.

Sólo con una nómina tenemos ya todos los datos necesarios para conocer los datos sobre el trabajador.

Por ello es muy importante entender bien esta información.

A continuación explicamos el contenido de una nómina.

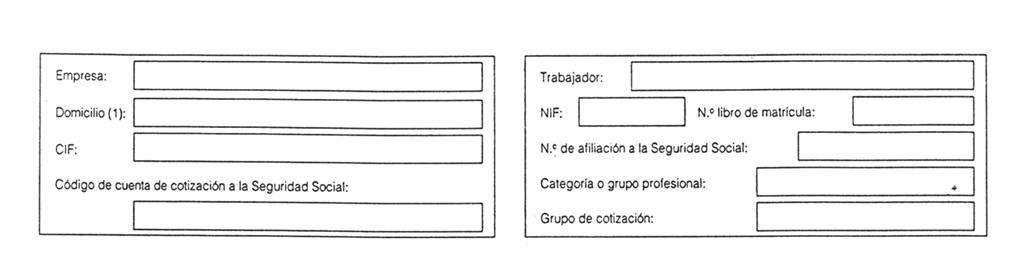

Encabezado

Datos de la empresa. Como mínimo aparecerá:

- Nombre (si es persona física el nombre y apellidos y si es una sociedad su nombre)

- Dirección normalmente será el domicilio social o el del centro de trabajo. En todo caso es importante porque la empresa reconoce el domicilio que aparezca a efecto de recibir notificaciones y, en su caso, podría fijar la competencia de un juzgado.

- CIF (o NIF si es persona física).

- Código de Cuenta de Cotización (ccc) es el código con el que la empresa realiza sus altas, bajas, cotizaciones y demás trámites con la Seguridad Social relativos a su relación laboral con ese trabajador.

La empresa puede tener un único ccc para todos sus trabajadores o tener varios diferentes correspondientes a distintas actividades o distintos centros de trabajo.

Datos del trabajador. La información no sólo de sus datos personales sino también de las características de su relación laboral:

- Nombre y apellidos.

- NIF.

- Nº de libro de matrícula la empresa tiene la obligación de tener diligenciado (sellado por la Administración) un libro de matrícula donde hará constar los datos de sus trabajadores con información relevante sobre la relación laboral, altas y bajas.

En este libro los trabajadores aparecen numerados correlativamente, por eso informamos del número correspondiente a este trabajador.

La empresa debe poner a disposición de la Inspección de Trabajo (o de otras autoridades administrativas o judiciales) este libro de matrícula cuando así sea requerido para ello.

- Nº de afiliación a la Seguridad Social en este caso el código de cotización del trabajador.

Este número de afiliación es personal del trabajador y el mismo durante toda su vida laboral y lo va a utilizar en todos los regímenes de la Seguridad Socia en los que llegue a estar: en este caso trabajando por cuenta ajena pero también si en el futuro se diera de alta en autónomos o en cualquier otro régimen especial.

- Categoría o grupo profesional es lo que va a definir las funciones que realiza el trabajador en su actividad y su salario.

Según el art. 22 del Estatuto de los Trabajadores los convenios colectivos son los que establecen un sistema de clasificación profesional por medio de categorías o grupos profesionales.

Dicha clasificación se basa en las aptitudes, titulación o preparación de los trabajadores y las funciones que va a desarrollar en su actividad laboral.

Existen equivalencias entre diferentes categorías y grupos y una jerarquía entre ellas ya que existen categorías superiores e inferiores.

En todo caso las funciones del trabajador estarán fijadas en el contrato u otros pactos entre empresa y trabajador, pero deben encuadrarse en la categoría y/o grupo más adecuados a dicha actividad.

El cambio de funciones y/o categoría profesional se denomina movilidad funcional y está regulada y limitada por la normativa vigente.

- Grupo de cotización también lo asigna el convenio colectivo según la categoría y grupo profesional.

El grupo de cotización determina el salario del trabajador y la regulación de sus bases de cotización (máximas y mínimas).

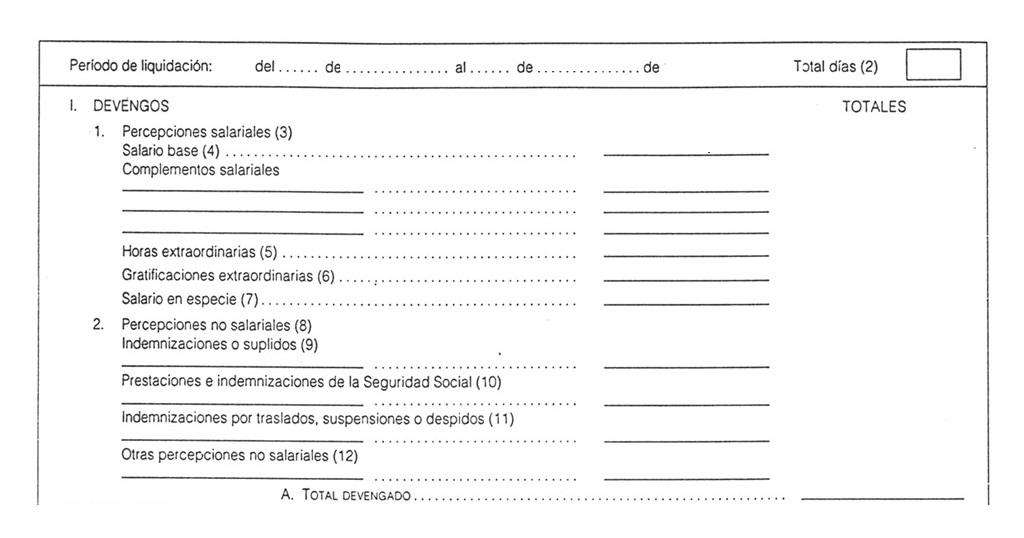

Devengos

Periodo de liquidación. A qué periodo corresponde la nómina de fecha a fecha y, al final, el total de días cotizados, dato importante porque los días totales por los que cotizan por el trabajador van a determinar, en casi todos los casos, los derechos que dicho trabajador tiene ante la solicitud de prestaciones a la Seguridad Social y al SEPEE (desempleo, maternidad, jubilación, invalidez, etc).

Percepciones salariales. Son las percepciones económicas que recibe el trabajador (en dinero o en especie) como retribución por su trabajo y por los periodos de descanso computables como trabajo (art. 26 del Estatuto de los Trabajadores).

Su estructura y cuantías están configuradas por los convenios colectivos-

La suma de estas percepciones da el salario bruto, es decir, el salario antes de restarle las deducciones que se verán más adelante.

Incluye:

- Salario base retribución fijada por unidad de tiempo o de obra.

Dependiendo de la categoría profesional y grupo de cotización el Convenio Colectivo aplicable fija un salario mínimo para ese trabajador.

También puede pactarse entre empresa y trabajador un salario diferente que deberá ser superior al fijado por el Convenio.

En este caso la diferencia entre el salario pactado y el del Convenio se considera absorbible lo que significa que la empresa no está obligada a aplicar las revisiones (subidas) salariales que realicen los Convenios colectivos mientras que el salario que se aplica en cómputo anual sea superior al del convenio (salvo que se haya pactado otra cosa con el trabajador).

- Complementos salariales (o pluses) también los determina el Convenio Colectivo en función de las condiciones personales del trabajador, el trabajo que realiza y la situación y resultados de la empresa.

Por lo tanto, cada tipo de actividad y cada categoría profesional tendrá asignada por el Convenio complementos salariales diferentes (transporte, vestuario, peligrosidad, antigüedad, etc).

Estos complementos serán consolidables o no consolidables, es decir, el trabajador seguirá o no teniendo derecho a ellos ante un cambio de funciones. En ningún caso son consolidables los vinculados al puesto de trabajo o situación y resultados de la empresa.

- Horas Extraordinarias son las que se trabajan por encima de la jornada laboral ordinaria pactada en contrato o determinada por el Convenio.

Están previstas por el art. 35 del Estatuto de los trabajadores.

Las regula el convenio colectivo que puede dictar cómo se pagan o que sean compensadas por descansos dentro de los cuatro meses siguientes a su realización.

El máximo de horas extraordinarias retribuidas es de ochenta al año, salvo emergencias.

Son voluntarias, así que el trabajador no puede ser obligado a realizar horas extraordinarias, salvo que se haya pactado expresamente otra cosa en el Convenio o en el contrato.

- Gratificaciones extraordinarias reguladas por el art. 31 del Estatuto de los Trabajadores.

Es el Convenio Colectivo quién determina las pagas extra y como se cobran, como mínimo serán dos al año (una de ellas en Navidad) pero el convenio puede establecer más (tres o cuatro) y/o incluir una paga de beneficios.

Normalmente la cuantía de las pagas extra suele ser equivalente al salario de una mensualidad.

Por pacto entre trabajador y empresa o por el Convenio se puede decidir (o también se puede prohibir) pagar estas pagas prorrateadas mes a mes, es decir, en cada nómina mensual incluir la parte proporcional (un doceavo) de la suma de las pagas extras en lugar de hacer dichas pagas en su momento.

- Salario en especie son retribuciones que el trabajador recibe en bienes materiales diferentes del dinero como cheques restaurante, bonificaciones en compras, etc.

No puede ser superior al 30% de las percepciones salariales del trabajador.

Percepciones no salariales. El mismo art. 26 del Estatuto de los trabajadores norma que no son salario los pagos por indemnizaciones o suplidos por los gastos que tenga por su actividad laboral ni las indemnizaciones y prestaciones de la Seguridad Social que cobra a través de la empresa.

Están también incluidos en esta parte otros conceptos salariales como las dietas (hasta un máximo de 91,35€ por día), los gastos de locomoción (hasta 19 céntimos por kilómetro) y otros gastos como peajes y aparcamientos.

Estas percepciones extrasalariales están excluidas de las bases de cotización a la Seguridad Social y también exentas de retención de IRPF con independencia del tratamiento posterior que tengan en lo relativo a dicho impuesto.

La suma de todos los devengos salariales y extrasalariales es la nómina bruta.

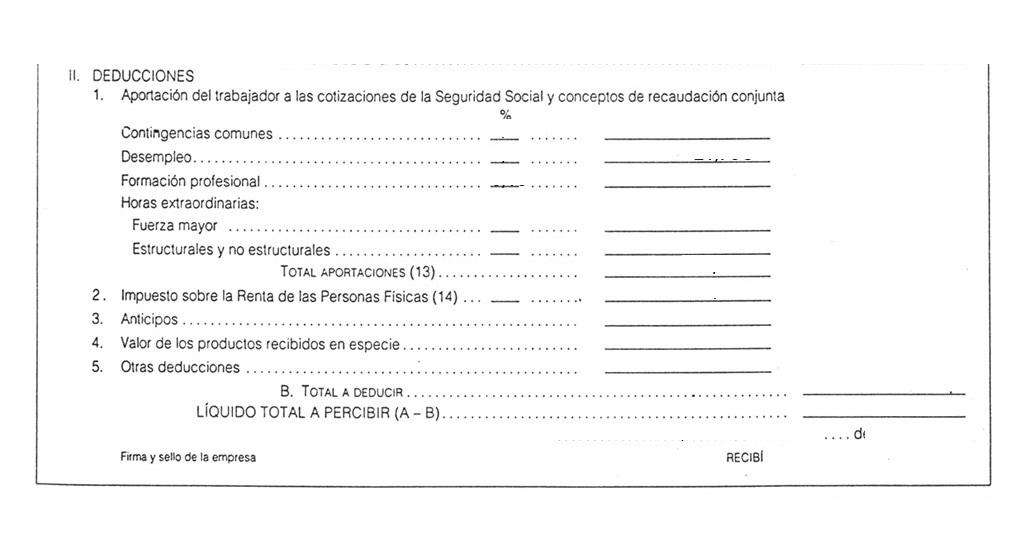

Deducciones

Cotizaciones a la Seguridad Social. En la cotización que mensualmente ingresa la empresa a la Seguridad Social hay una parte que paga la misma empresa y un porcentaje que es a cargo del trabajador.

Estos porcentajes de cotización se aplican sobre la base de cotización que veremos más adelante.

La empresa retiene aquí ese porcentaje de cotización a cargo del trabajador en los porcentajes previstos por la norma que son:

- Contingencias comunes el 4,70% (la empresa el 23,60%)

- Desempleo 1,55% salvo contratos de duración determinada 1,60%) (la empresa 5,50% y 6,70% respectivamente)

- Formación profesional 0,10% (empresa 0,60%)

- Horas extraordinarias por fuerza mayor el 2% (empresa 12%)

- Horas extraordinarias no estructurales 4,70% (empresa 23,60%)

- Hay otros conceptos de cotización en los que el trabajador no aporta nada sino solo la empresa como, por ejemplo, el FOGASA.

Impuesto Sobre la Renta de las Personas Físicas. La empresa está obligada a retener al trabajador un porcentaje de su sueldo e ingresarlo a Hacienda como pago a cuenta de los impuestos personales de dicho trabajador.

Al final del año la empresa declara las retribuciones totales anuales del trabajador y las cantidades que le ha retenido y entrega al trabajador un certificado de retenciones.

El trabajador se deducirá estas retenciones en su declaración de la renta y, si le han retenido más de lo que le sale a pagar, puede pedir a Hacienda la devolución de la cantidad que corresponda.

Los porcentajes de la retención a aplicar en nómina se obtienen según tablas de la Agencia Tributaria a partir de la cuantía del salario anual y de las circunstancias personales del retenido, si está casado, si tiene hijos a su cargo, etc.

Anticipos. El artículo 29 del Estatuto de los Trabajadores otorga al trabajador el derecho a recibir anticipo del salario sobre el trabajo ya realizado.

En el mismo sentido muchos convenios colectivos dan al trabajador derecho a solicitar anticipo de su sueldo, pero siempre sobre el trabajo ya realizado y no cobrado (no sobre sueldos futuros) y con distintas condiciones como la aparición de determinadas circunstancias extraordinarias.

En el caso de que la empresa pague este anticipo lo descontará después aquí en la nómina del total a percibir, pero sin que afecte a los cálculos de la liquidación y a las bases fiscal y de cotización.

Valor de los productos recibidos en especie. Si en los devengos el trabajador tiene retribuciones en especie (como se ha visto en la parte anterior) se suma dicho concepto al resto de los devengos pero, si se deja así, el trabajador va a cobrar dos veces ya que se suma al neto de la nómina una cantidad que ya a percibido en especie.

Esto se soluciona deduciendo aquí la misma cantidad que se ha computado como retribución en especie.

Otras deducciones. Aquí se puede descontar otros conceptos como las cuotas del trabajador a un sindicato o la devolución de un préstamo dado al trabajador por la empresa.

Nomina neta. Al pie de esta sección se hace la suma de todas las deducciones antes enumeradas y dicha suma se resta de la nómina bruta que se ha calculado en la sección anterior con lo que obtenemos el “Líquido a percibir” o nómina neta que es la cantidad en efectivo que va a cobrar el trabajador.

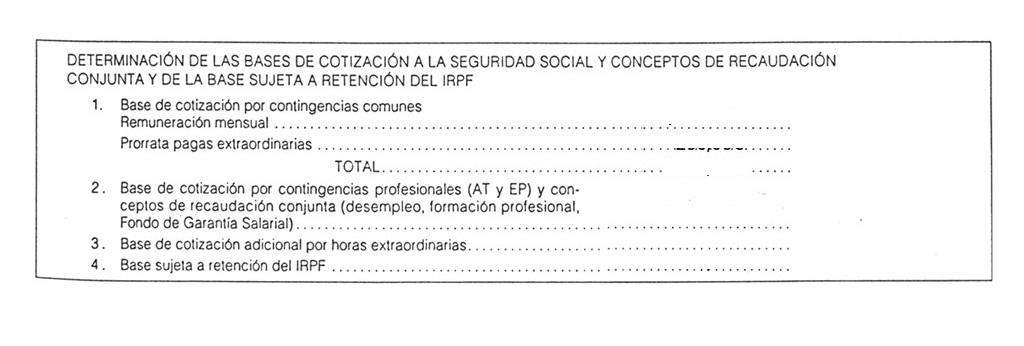

Bases de Cotización

Normalmente en la parte inferior de la nómina aparece el cálculo de las bases de cotización.

La base de cotización por contingencias comunes se calcula:

- Con la suma de las percepciones salariales (salario base y todos los complementos salariales) sin incluír las horas extraordinarias ni las percepciones no salariales.

Las dietas y pluses de transporte, de material y de trabajo tampoco se incluyen salvo que superen el 20% del IPREM:

- A todo lo anterior se suma la prorrata de pagas extras

La base de cotización por contingencias profesionales para obtenerla sumamos a la base de contingencias comunes, las horas extraordinarias.

Base de cotización adicional por horas extraordinarias. Los porcentajes aplicables a la cotización de horas extraordinarias según sean estructurales o por fuerza mayor se aplican a las percepciones efectivas que reciba el trabajador por este concepto.

Base de la retención IRPF Coincide con la nómina bruta.

En TeamSystem | Software DELSOL llevamos ya más de 30 años creando todas las herramientas que necesitas para escalar tu negocio sin complicaciones.