Ratio de solvencia

El ratio de solvencia de una empresa es un índice que podemos calcular sólo con los datos que nos da nuestra contabilidad (no necesitamos nada más) y que nos indica la capacidad que tenemos para atender nuestras obligaciones de pago con los medios materiales de que disponemos.

Su cálculo es muy importante ya que los resultados que obtengamos nos dan información útil y necesaria no sólo para saber nuestra capacidad de endeudamiento sino también el origen de los medios materiales con los que contamos en nuestra empresa, como se verá más adelante.

Además, las entidades financieras o cualquier tercero que vaya a prestarnos financiación para nuestro negocio va a calcular nuestro ratio de solvencia para saber si va a tener o no problemas en recuperar su inversión, es decir, para saber si vamos a pagarle.

Dicho de manera sencilla, si con los elementos que encontramos en nuestro activo somos capaces de atender los pagos a que estamos obligados somos solventes, si no es así tenemos un problema.

Cómo se calcula el ratio de solvencia

Se pueden calcular dos tipos de ratio de solvencia:

- Forma agregada; el índice que nos da nuestro activo total dividido por nuestro pasivo total descontando, de este último, el neto patrimonial.

Nos da información sobre nuestra solvencia a largo y muy largo plazo, su fórmula será pues

|

Ratio de solvencia = |

Activo Pasivo |

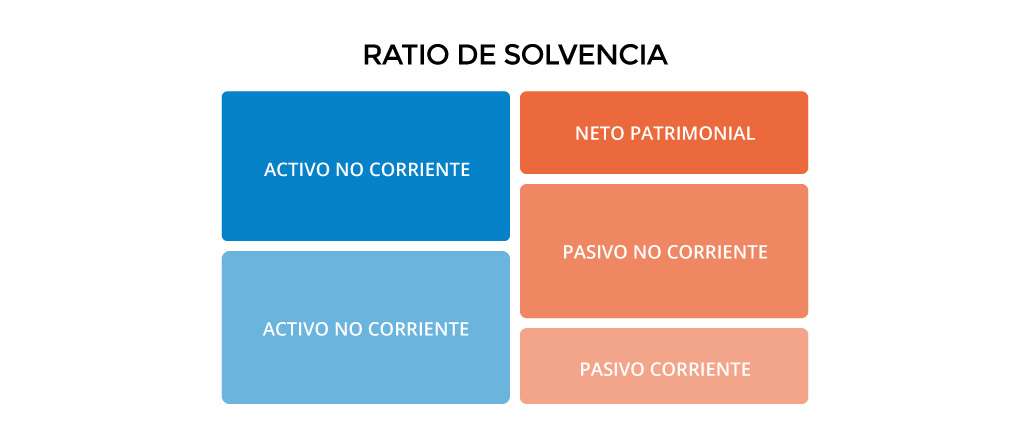

- Forma desagregada; es el mismo cálculo que en el punto anterior, pero distinguiendo entre el activo corriente y no corriente y el pasivo corriente y no corriente.

En este caso también sabemos nuestra capacidad de pago en deudas a corto plazo (inferior a un año), su fórmula será

| Ratio de solvencia = |

Activo no corriente + Activo corriente Pasivo no corriente + Pasivo corriente |

Para explicarnos mejor vamos a presentar un gráfico sobre la estructura de nuestro balance, es importante porque el activo y pasivo corrientes son aquellos que operan a corto plazo, es decir, en el término de un año (como facturas emitidas y recibidas, pagos a corto como una tarjeta de crédito, un descubierto en la cuenta bancaria, activo circulante como mercaderías, materias primas, etc) mientras que activo y pasivo no corrientes son los que operan a largo y muy largo plazo (como el inmovilizado, inversiones y deudas a largo y muy largo plazo, el impuesto diferido, etc).

Cuál es el ratio de solvencia adecuado

Esta pregunta es importante porque:

Si nuestro ratio de solvencia es demasiado corto tenemos un problema no sólo para afrontar nuestros pagos sino también en la productividad de nuestro negocio para rentabilizar la financiación que podamos obtener.

Si es demasiado amplio significa que no estamos aprovechando de manera adecuada nuestros recursos económicos.

Los expertos suelen decir que el ratio de solvencia ideal es el 150%, sin embargo, debemos distinguir el índice a corto plazo del índice a medio y largo plazo, lo mejor es que el ratio a corto sea superior al que es a largo porque esto dota a la empresa de una capacidad de actuación mucho mejor.

En todo caso no todas las actividades empresariales son iguales así que no existe un porcentaje ideal que sea aplicable a todas, habrá que estudiar siempre el caso concreto.

Solvencia a corto plazo, liquidez de primer grado o ácido

Estos tres nombres significan lo mismo o casi, hablamos de un indicador que nos dice la capacidad que tiene nuestra empresa para atender sus pagos a corto plazo (pasivo corriente) sólo con sus activos líquidos normales, es decir, sin necesidad de liquidar sus inventarios. La fórmula es

|

Solvencia a corto plazo = |

Tesorería + Deudores comerciales y cuentas a cobrar Pasivo corriente |

Por otro lado, si hablamos de ratio de ácido se refiere a nuestra solvencia más a corto plazo porque contamos sólo con los activos corrientes más líquidos. Nos indica la cobertura de la financiación ajena con coste en el activo circulante descontando las existencias.

Su utilidad es decirnos nuestra capacidad inmediata para cumplir nuestros compromisos de pago a corto plazo.

Su fórmula es

|

Ácido = |

Activo corriente - Existencias Pasivo corriente |

O también puede ser

|

Ácido = |

Deudores + Tesorería Exigible a corto plazo |

= |

Activo circulante - Inventario Pasivo circulante |

En este caso se considera que el porcentaje ideal sería el 100%

- Por debajo del 100% es una situación de suspensión de pagos porque no disponemos de activos líquidos suficientes para atender nuestras obligaciones (ya vencidas o a punto de vencer) de pago con terceros.

- Por encima del 100% tenemos un exceso de liquidez lo que significa que estamos desaprovechando unos recursos económicos que podrían darnos rentabilidad si los invertimos o utilizamos para otros procesos productivos.

Otros indicadores que surgen del Ratio de Solvencia

Fondo de maniobra. La capacidad de la empresa de afrontar sus pasivos a corto con sus activos a corto, lo mejor es que nuestros activos sean lo más líquidos posible.

Apalancamiento. Nos informa sobre el riesgo de la empresa por financiación externa ya que es la proporción entre el endeudamiento y el activo de la empresa.

Situación neta. Solvencia en términos jurídicos de la empresa; la empresa es solvente cuando sus activos totales son superiores a sus exigibles totales, es decir, a todas las deudas a largo, corto y muy corto plazo.

Liquidez. La capacidad de atender pagos de nuestros acreedores con activos que pueden convertirse en líquidos en un plazo parecido a dichos vencimientos.

Liquidez general o razón corriente. Grado en el que el activo circulante es suficiente para atender los vencimientos a corto plazo, es decir, la capacidad de afrontar pagos inmediatos con activos líquidos o convertibles fácilmente en líquidos.

Disponibilidad. Capacidad de la empresa de atender sus pagos exigibles a corto plazo con su disponible en tesorería y activos líquidos a corto plazo.

Prueba defensiva. Capacidad de la empresa de atender sus pagos a corto plazo sólo con su tesorería y activos líquidos a muy corto plazo.

Coeficiente de solvencia. Capacidad de pagos a corto sólo con el activo circulante.

Coeficiente de Cash Flow sobre deuda. Es el total de deuda de cualquier naturaleza que podríamos amortizar si utilizáramos todo el efectivo de nuestra tesorería y flujos de efectivo que generamos con el fin de amortizar deuda.

Razón de efectivo. Proporción entre el líquido efectivo en caja, bancos y activos ya líquidos (se suele tomar un plazo de dos días) y nuestro pasivo circulante

Ratio de tesorería. Igual que el anterior pero tomando un plazo un poco más largo (normalmente treinta días).

En TeamSystem | Software DELSOL llevamos ya más de 30 años creando todas las herramientas que necesitas para escalar tu negocio sin complicaciones.