El certificado de retenciones

Crea tu cuenta ahora y empieza a enviar campañas de email efectivas y profesionales en pocos minutos.

Las empresas españolas que tienen trabajadores a su cargo están obligadas a retener cantidades a cuenta del Impuesto Sobre la Renta de dichos trabajadores cuando les pagan sus salarios.

Además de a sus trabajadores, todos los empresarios y profesionales y administraciones y entes públicos tienen obligación de retener en otros casos como las facturas de servicios profesionales, a los arrendadores y otros (como, por ejemplo, en las actividades agrícolas y ganaderas).

Estas retenciones se harán al tipo porcentual previsto por las normas; para profesionales será un 15% (o un 7% en determinados casos) y para los trabajadores por cuenta ajena será el porcentaje que resulte de aplicar las tablas de retenciones que dependen de las cantidades que cobre y su situación personal y familiar.

Cuando la sociedad, el empresario o el profesional practican estas retenciones a sus trabajadores o a terceros están, como es lógico, obligados a ingresar el dinero retenido en la Agencia Tributaria, lo que se hace, normalmente, de manera trimestral utilizando el Modelo 111, en este modelo no se incluye detalle de cada retenido y de sus retenciones sino las cantidades totales retenidas a trabajadores, profesionales y demás.

Al final del ejercicio anual, coincidiendo con la presentación y pago del Modelo 111 correspondiente al cuarto trimestre, el retenedor presenta un modelo informativo anual, el Modelo 190, en el que sí damos todo el detalle, uno por uno, de los trabajadores o proveedores a los que hemos retenido con información sobre las cantidades que les hemos pagado (que son la base imponible) y las retenciones practicadas (en el caso de retenciones a alquileres sería el Modelo 180).

Como es lógico, estas cantidades declaradas tienen que cuadrar exactamente con las retenciones que hemos ido declarando cada trimestre.

El contenido de estas retenciones se calculará sobre cantidades efectivamente pagadas y no las que estén pendientes de pago.

Al confeccionar, para su presentación, el Modelo 190 lo hacemos utilizando la plataforma informática de declaraciones informativas que nos facilita la AEAT.

En esta aplicación informática se nos da la opción de confeccionar los certificados de retenciones de manera automática y segura, aunque podríamos también hacerlos manualmente en nuestros equipos informáticos.

La entrega al retenido del certificado es una obligación establecida por el art. 108.3 del Reglamento del IRPF “El retenedor u obligado a ingresar a cuenta deberá expedir en favor del contribuyente certificación acreditativa de las retenciones practicadas o de los ingresos a cuenta efectuados, así como de los restantes datos referentes al contribuyente que deben incluirse en la declaración anual a que se refiere el apartado anterior”.

Debemos cumplir esta obligación antes de que se inicie el plazo de presentación voluntaria del IRPF (Modelo 100) y, si no lo hacemos, estamos cometiendo una infracción tributaria.

De todos modos, el retenido tiene a su disposición los datos sobre las cantidades que le han retenido en el sitio web de la AEAT y puede consultarlos si se identifica (con certificado electrónico, cl@ve pin u otros medios aceptados).

Contenido. Es el siguiente:

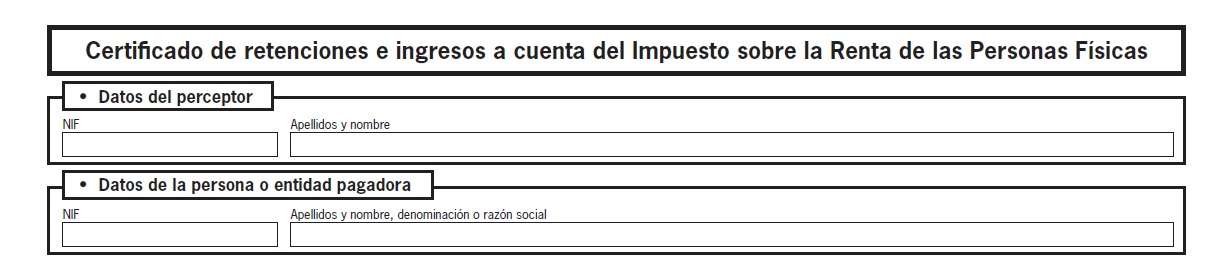

Encabezado:

Incluimos, en la parte de arriba, los datos (NIF y nombre completo) del retenido y en la parte inferior los del retenedor que emite el certificado.

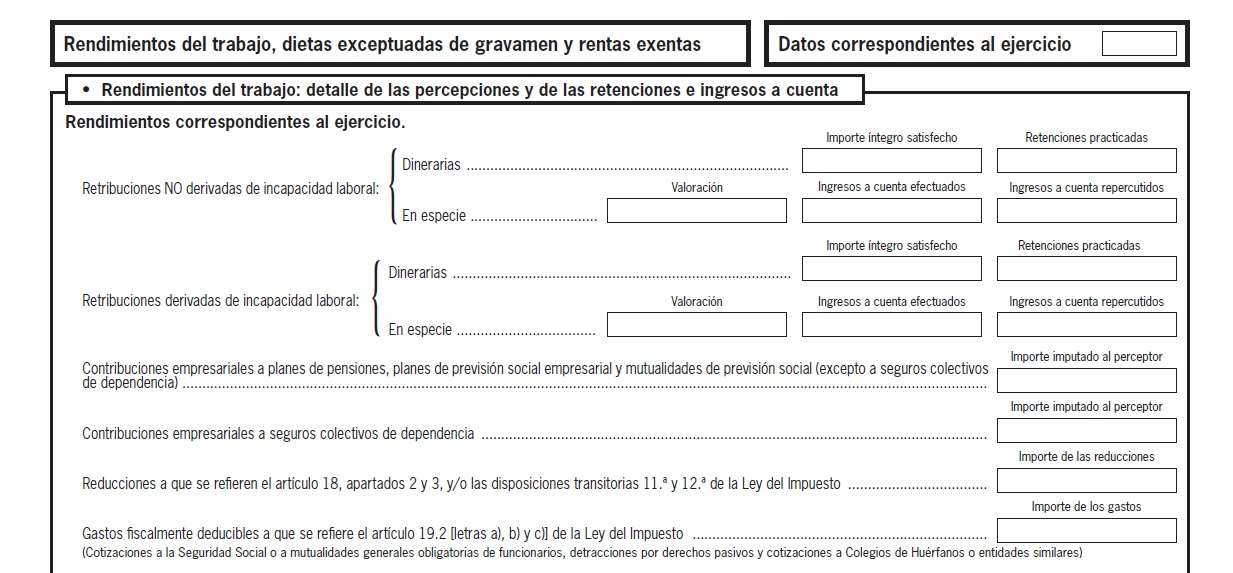

Rendimientos del trabajo.

Aquí rellenamos los datos respecto del trabajador con detalle del salario percibido y las retenciones que hemos practicado; diferenciando entre pagos dinerarios y retribuciones en especie (en este último caso hay que valorar dichas retribuciones y diferenciar entre la retención efectiva y la ingresada por el retenedor).

Esta información se desglosa, a su vez entre las retribuciones no derivadas de IT y las que sí lo están

Acto seguido incluimos información sobre los pagos de la empresa por planes de pensiones y similar y por seguros colectivos de dependencia que se podrán utilizar por el trabajador como deducciones.

En la casilla siguiente registramos los pagos que no están sujetos al impuesto por, por ejemplo, que se han generado durante varios años o el porcentaje no sujeto de la entrega de acciones.

En la siguiente casilla los gastos que son fiscalmente deducibles para el trabajador.

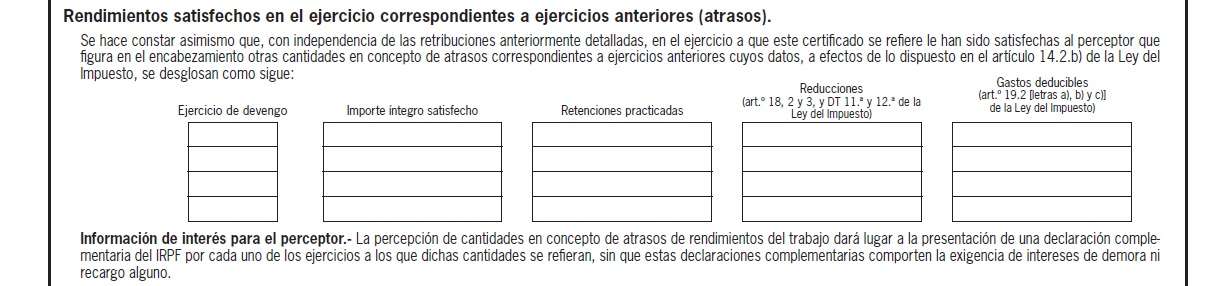

Como hemos dicho más arriba, el retenedor solo declara e ingresa las retenciones sobre cantidades que son efectivamente pagadas.

Si quedan cantidades por pagar al trabajador (atrasos) y los paga en años sucesivos se incluirán aquí.

El trabajador no deberá incluirlo en la declaración del año corriente sino que deberá presentar una declaración complementaria del año a que corresponda su devengo.

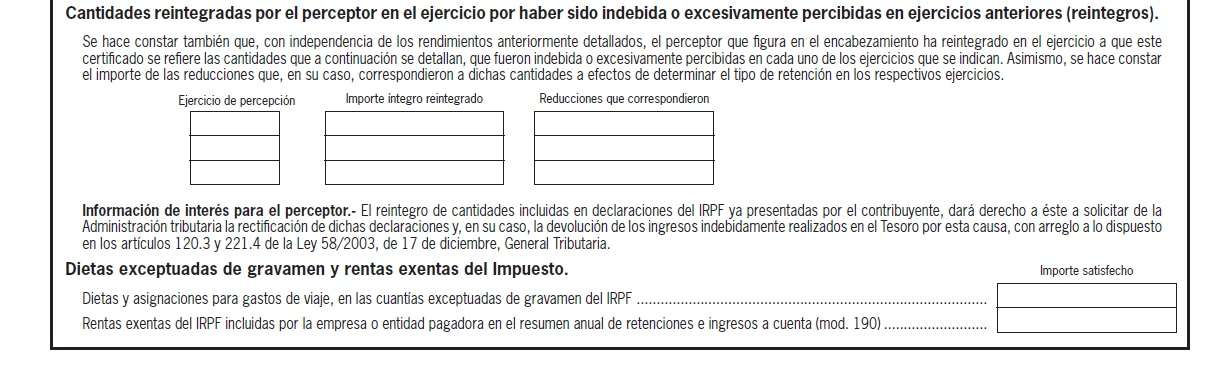

Las cantidades reintegradas son las que el trabajador había percibido indebidamente en años anteriores y ahora las ha tenido que devolver.

Igual que en el caso anterior, el trabajador podrá hacer una declaración complementaria del IRPF y pedir, si la hay, la devolución por los menores ingresos que constan aquí.

En el siguiente apartado se declararán las cantidades que no están sujetas a gravamen del IRPF, tanto las dietas (que son compensación por gastos del trabajo y no ingresos del trabajador) y otros ingresos exentos de IRPF.

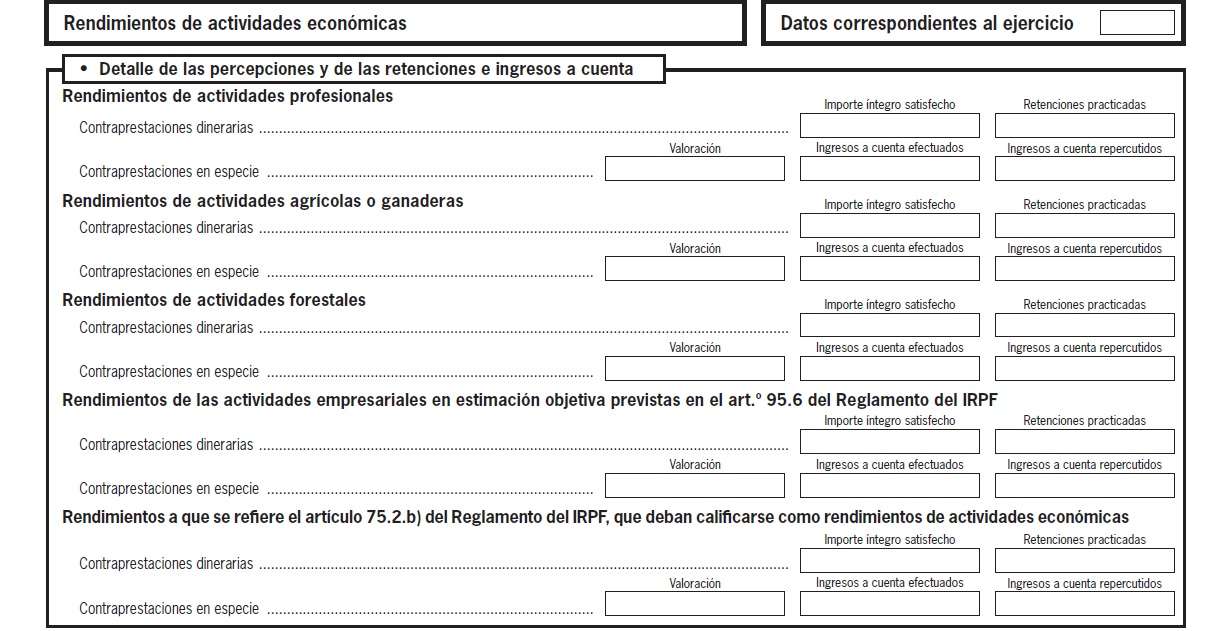

Este apartado es para declarar las retenciones a nuestros proveedores, igual que en el caso de los trabajadores se declara los pagos como base de la retención y la retención efectivamente hecha discriminando entre pagos en dinero y en especie.

Los conceptos de quienes son los retenidos son

- Profesionales.

- Actividades agrícolas y ganaderas.

- Actividades forestales.

- Actividades empresariales en módulos.

- Pagos por propiedad intelectual, industrial, de la prestación de asistencia técnica, del arrendamiento de bienes muebles, negocios o minas, del subarrendamiento sobre los bienes anteriores y los procedentes de la cesión del derecho a la explotación del derecho de imagen.

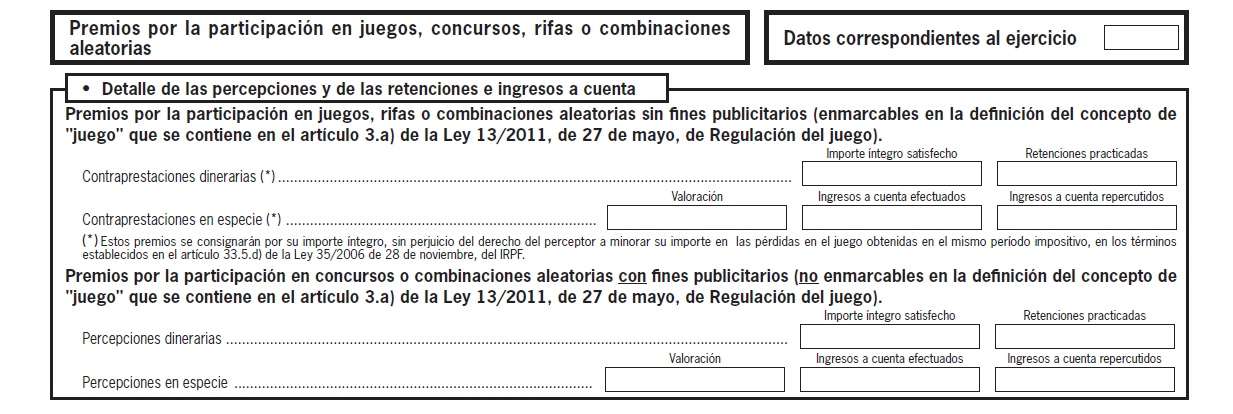

El organizador y, por lo tanto, pagador de premios por sorteos y rifas incluirá aquí lo que ha pagado al retenido y la retención que le ha hecho incluyendo, como en los demás casos, detalle de pagos en dinero o en especie (con su valoración) y discriminando si los sorteos son no publicitarios o publicitarios.

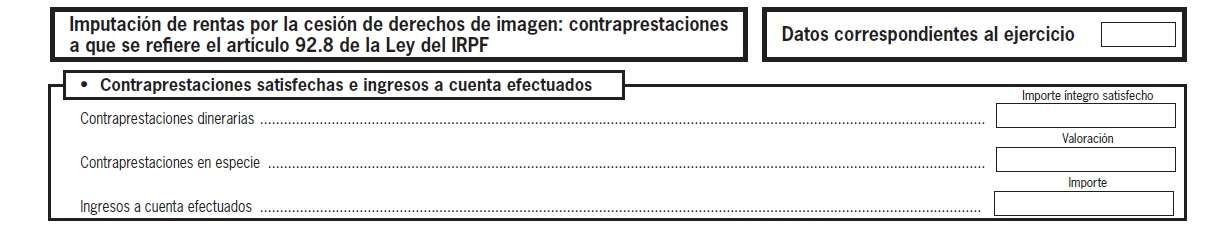

Aquí informamos de la retención y su base de los ingresos que se imputan al perceptor según la Ley en la cesión de imagen en el entorno de una relación laboral.

En este caso el empresario debe realizar un ingreso a cuenta de contraprestaciones satisfechas en metálico o en especie a personas o entidades no residentes en España.

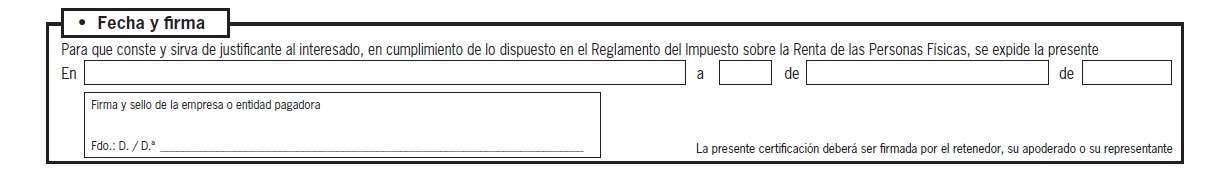

En el pie los datos de lugar, fecha y firma, con el nombre del firmante.

- sonia2021-05-11 09:21:16El importe de las retenciones aplicadas es la suma de lo retenido en cada nomina?

- ANA MARIA2022-02-06 13:00:36BUENAS TARDES, DONDE SE COLOCARÍA LAS COTIZACIONES DE LA SEGURIDAD SOCIAL Y COMO SE CALCULA EL 15% DE LOS ATRASOS GRACIAS