Modelo 115

El Modelo 115 es una declaración- autoliquidación trimestral (en grandes empresas mensual) para ingresar las retenciones a los arrendadores en un contrato de alquiler.

Anualmente se presenta una declaración informativa, el Modelo 180, donde aportaremos los datos totales del ejercicio que han dado lugar a los ingresos efectuados en los Modelos 115

Retenciones por arrendamiento

El alquiler de un piso u otro tipo de inmueble por un particular para utilizarlos como vivienda o para otro tipo de uso que no sea la realización de una actividad económica no está sujeto a retención .

Así pues, la norma general es que el arrendamiento de un inmueble no está sujeto a retención .

Sin embargo , el alquiler de un piso, local o finca con el objeto de realizar en él una actividad económica (de producción, comercialización o prestación de servicios) sí está sujeto a retención .

Para aplicar esta retención se deben dar tres circunstancias:

- Que el arrendatario sea un empresario o profesional y lo alquiler para el ejercicio de su actividad:

Como acabamos de decir, el arrendamiento de un piso (o cualquier otro tipo de inmueble ) para usarlo como vivienda no está sujeto a retención .

El arrendamiento de un inmueble para su uso en una actividad económica si debe retener.

Por tanto, lo que determina la obligación o no de retener es el uso, si alquilamos un local comercial y lo convertimos en una vivienda no tendremos que retener y si alquilamos un piso en un edificio de viviendas y ponemos en él una oficina o lo destinamos a cualquier otro tipo de uso empresarial o profesional sí tendremos que retener.

- El contrato de arrendamiento recaiga sobre un bien urbano.

- No se de ninguna de las exclusiones que prevé la Ley:

Están excluidos:

- Cuando la empresa alquila un piso para vivienda de un trabajador.

- Cuando la renta anual no supere los 900€ (sin incluir el IVA ).

- Cuando el arrendador esté obligado a pagar efectivamente cuota de IAE ( epígrafe 861 sección 1ª) por la actividad de arrendador.

Este caso se determina por el valor catastral total de los inmuebles arrendador , si la suma de sus valores catastrales es superior a 601.012,10€ tendremos una cuota positiva en IAE y, por tanto, estaremos exentos de la retención .

Para ello, debemos solicitar a la AEAT un certificado de dicha exención que entregaremos al arrendatario que, mientras no reciba tal documento, sigue obligado a pagar con retención y, a partir de esta entrega podremos facturar el alquiler sin retención .

- El arrendamiento financiero o leasing .

- Cuando el perceptor obtenga la renta totalmente excluida del Impuesto de Sociedades .

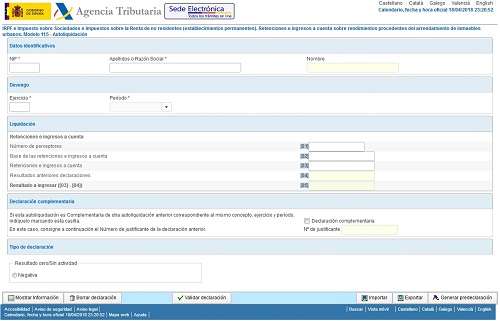

Cómo se confecciona y presenta el Modelo 115

El Modelo 115 se presenta trimestralmente en los mismos plazos que otras declaraciones trimestrales, es decir, en los primeros veinte días del mes siguiente a la finalización de cada trimestre (abril, julio, octubre y enero).

Las grandes empresas deberán presentarlo todos los meses en los veinte primeros días del mes siguiente.

La presentación se realizará de manera telemática a través del sitio web de la AEAT en el apartado correspondiente al modelo.

Para realizarla debemos disponer de certificado electrónico de firma digital emitido por la FNMT o, en los casos que esté también permitido, de cl@ve pin.

Rellenar la información que nos solicita el sitio es muy fácil, únicamente nos piden:

- Nuestros datos personales, NIF y nombre y apellidos.

- Año y periodo de devengo .

- Liquidación de las cantidades a pagar.

- Número de perceptores que es el número de arrendadores a los que hemos retenido si tenemos alquilado más de un inmueble [01].

- Base de las retenciones [02].

- Cantidades que hemos retenido en las facturas de alquiler [03].

- Resultados de autoliquidaciones de periodos anteriores [04].

- Resultado a ingresar [05] que es la resta de los dos anteriores.

- Si es una declaración complementaria , aportando nuevos datos a otra liquidación ya presentada por el mismo periodo y ejercicio. En este caso las cantidades ya ingresadas aparecerán en el apartado anterior en la casilla [04] para no pagar dos veces lo mismo.

- Tipo de declaración: si es resultado cero o si sale a ingresar.

En el caso de que salga a ingresar deberemos realizar el pago bien mediante domiciliación en nuestra cuenta corriente (con el código IBAN ) o realizar el pago electrónico en nuestra cuenta y obtener, de nuestro banco, un código NCR (número de referencia completo) que deberemos aportar en la presentación telemática de la declaración (cuidado, se debe realizar la presentación telemática el mismo día que se realiza el pago bancario y se emite el NCR o, si no es posible, en un plazo máximo de cuatro días para no tener problemas).

El sitio web de la AEAT también tiene prevista la presentación en papel de la declaración (que sólo podrán realizar los contribuyentes que no estén obligados a realizarla telemáticamente que aquí son la mayoría).

Para ello deberemos entrar en dicha página y buscar, en el Modelo 115 , el apartado "Formulario del modelo 115 para su presentación (predeclaración). Ejercicio 2017 y siguientes" y el subapartado "Predeclaración".

Los datos que tendremos que rellenar aquí son los mismos que en el caso de presentación telemática.

En TeamSystem | Software DELSOL llevamos ya más de 30 años creando todas las herramientas que necesitas para escalar tu negocio sin complicaciones.