Cómo contabilizar el Leasing

Crea tu cuenta ahora y empieza a enviar campañas de email efectivas y profesionales en pocos minutos.

El leasing o arrendamiento financiero es un contrato mercantil que surge, normalmente, de la colaboración entre empresas y que tiene su base legal y regulación específica en el RD Ley 15/1977, de 25 de febrero, y el RD 1669/1980 de 31 de julio; además de jurisprudencia asentada de nuestro Tribunal Supremo como Sentencias de de abril de 1981 y noviembre de 1983.

Por este contrato el empresario que necesita, para su actividad productiva, adquirir algún bien o instalación, pero no tiene recursos para ello o no quiere destinarlos por la razón que sea, acude a una sociedad financiera que los compra por él.

La sociedad financiera compra , en su propio nombre, el inmovilizado que le han pedido y lo cede al empresario a cambio de un precio (normalmente una cuota mensual o anual) durante el plazo que se establece para ello y, terminado dicho plazo, el empresario tiene la opción de renovar el contrato , terminarlo o ejercitar una opción de compra sobre el inmovilizado por un valor previamente fijado que llamamos valor residual .

Por lo tanto, en este contrato hay tres intervinientes:

- El empresario que necesita adquirir un inmovilizado .

- El vendedor del equipo.

- La sociedad financiera intermediaria, que es quien compra el equipo y lo cede al primero.

Tal como lo regula nuestro Plan General Contable, el tratamiento contable del leasing es diferente según sea una microempresa o aplique el plan de contabilidad de PYMES y grandes empresas.

Clases de leasing

En primer lugar, podemos distinguir entre leasing mobiliario o inmobiliario según sea el bien de equipo objeto del contrato .

Una clase especial de leasing es el leasing back, que en realidad es una forma de préstamo; en él la empresa propietaria de un equipo lo vende a la sociedad financiera que, a su vez, lo cede en arrendamiento a la misma empresa que se lo ha vendido.

El leasing operativo o leasing puro se cede el bien de equipo por un plazo cerrado y sin posibilidad de adquisición al final por un valor residual .

Debemos distinguir el leasing del renting que es parecido, pero diferente, en este último la sociedad financiera lo que hace es financiar la compra del bien vendiendoselo al empresario con financiación .

Contabilidad del leasing en una microempresa

Vamos a explicar como se contabiliza con un ejemplo concreto. En él se contrata el leasing con cuotas constantes, anuales y prepagables; el valor del equipo es de 50.000€, la duración del contrato de cuatro años a un tipo de interés del 5% anual, con una comisión de apertura del 1,5% y pagando unos honorarios al notario del 0,3%.

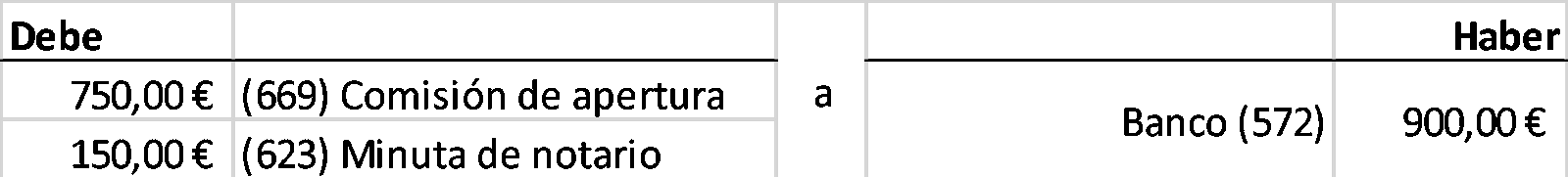

Contabilizar el contrato

En este caso, de microempresas, sólo vamos a contabilizar los pagos efectivamente realizados sin dar de alta en contabilidad el contrato como tal, por lo tanto al contratar solo imputaremos los pagos que hacemos por la comisión de apertura y la minuta del notario.

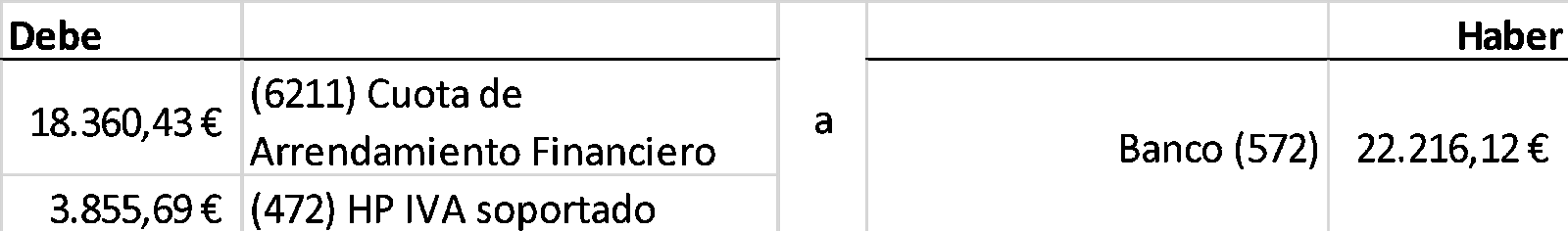

Contabilizar las cuotas

Para una microempresa toda la cuota del arrendamiento es un gasto (al que se debe sumar el IVA ) por lo que no necesita distinguir entre la cuota propiamente dicha y sus intereses. Por ello el asiento es muy sencillo y se hace de la siguiente manera:

Siendo todos los años la misma cantidad a pagar el asiento es igual todos los años.

Contabilizar el final del contrato si ejercitamos la opción de compra

En este caso aparece, por primera vez, el activo en nuestra contabilidad ya que vamos a contabilizar la compra de dicho activo contra el valor que pagamos, en ese momento, como valor residual .

Contabilidad del leasing en una PYME o gran empresa

Utilizaremos el mismo ejemplo del apartado anterior: se compra un bien de equipo por valor de 50.000€ en un contrato por cuatro años, a un interés del 5% anual (cuotas anuales) con comisión de apertura del 1,5% y minuta del notario del 0,3%.

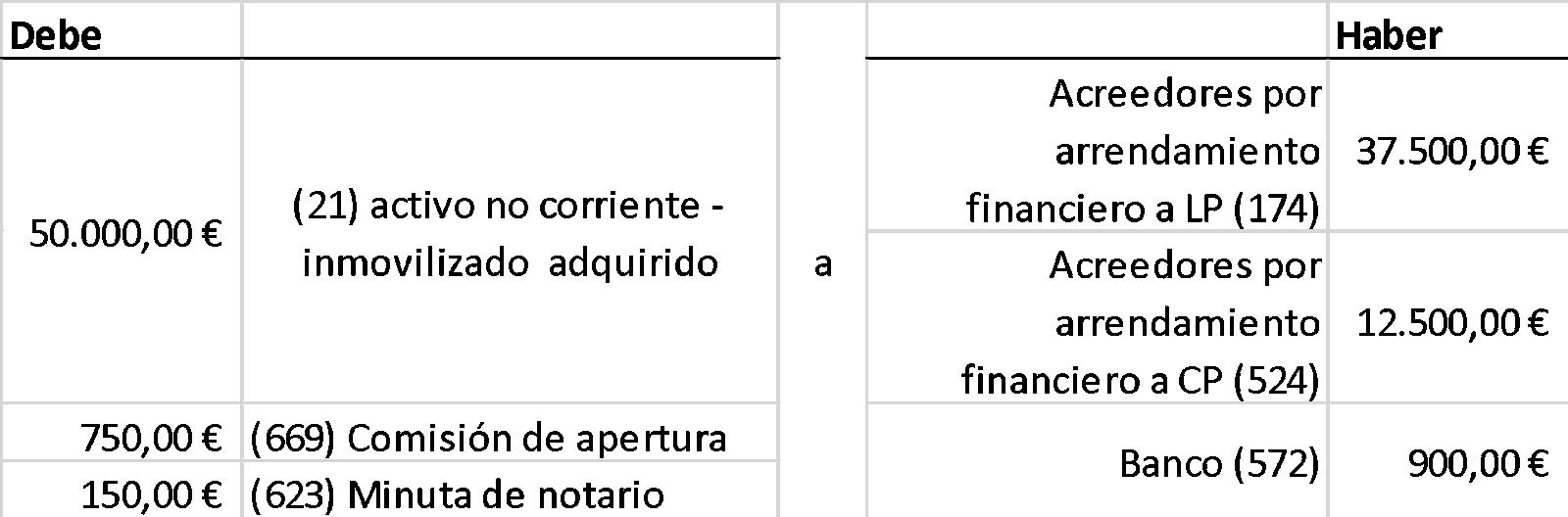

Contabilizar el contrato

Con la normativa del PGC general en este caso, a diferencia de lo que ocurría con las microempresas, damos de alta el equipo adquirido dentro de nuestro activo no corriente (o inmovilizado material ) dentro de la cuenta del grupo (21) que corresponda así como la deuda contraída con el intermediario del leasing distinguiendo la deuda que va a vencer dentro del ejercicio en curso para la que utilizaremos la cuenta de acreedores por leasing a corto plazo (524) y las que son a más de un año en la que utilizaremos la cuenta a largo plazo (174).

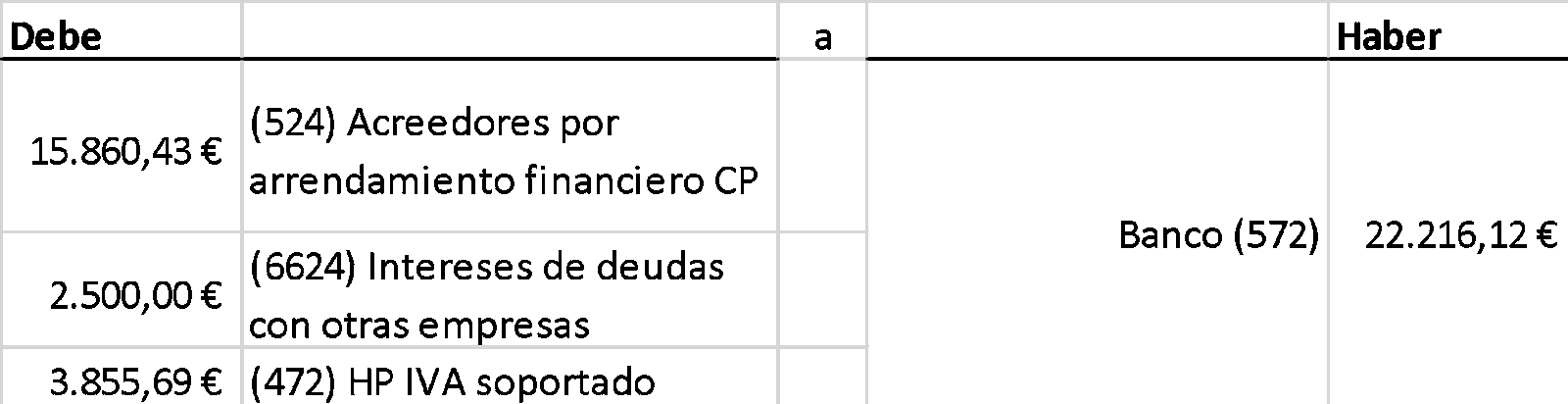

Contabilizar las cuotas

A diferencia de lo que ocurría con las microempresas, en este caso sí hemos dado de alta el equipo como parte de nuestro activo no corriente.

Por ello el gasto que vamos a computar será el de los intereses que nos carga anualmente el intermediario financiero.

Aunque la cuota que pagamos cada año sea la misma cantidad de dinero su composición interna varía ya que el tipo de interés (en el caso de este ejemplo el 5%) se aplica todos los años sobre la deuda que se mantiene que será el total del coste restándole las cantidades que ya hemos pagado en años anteriores. El ejemplo que ponemos a continuación sería el de la primera cuota en el que interés se aplica sobre el total inicial (50.000€) debiendo ajustarlo en años sucesivos.

El asiento sería:

Aunque no sea lo más ortodoxo hay contables que, en lugar de imputar la amortización a la cuenta de corto plazo (524) lo hacen a directamente a la cuenta de largo plazo (174) en todos los ejercicio menos el último, lo que hacemos con ello es ahorrarnos un asiento ya que si lo hacemos saldando la cuenta a corto plazo al final del periodo anual deberemos traspasar otra vez el saldo de largo a corto plazo para el nuevo periodo (a esto se le llama reclasificar el leasing ) y, haciéndolo de esta otra forma, el saldo se traspasa solo y el resultado es el mismo.

CUIDADO en este caso, como hemos dicho, hemos incorporado el elemento a nuestro inmovilizado y no estamos computando como gasto la amortización de la deuda; por ello, aunque el bien no sea nuestro, en el cierre del ejercicio deberemos aplicarle el gasto de la amortización contra una cuenta de amortización acumulada como si fuera un activo no corriente normal. Esta amortización se realizará según las normas aplicables por el PGC y por la normativa del Impuesto de Sociedades exactamente igual que si fuera un bien que hemos comprado.

En el caso de las PYMES y grandes empresas si ejercitamos la opción de compra al final, como ya tenemos el elemento en nuestro balance por el total de su valor y vamos computando las amortizaciones que procedan, este último asiento es uno más exactamente igual que los anteriores de las cuotas.